)

Der operative Cashflow (OCF) ist ein Teil des gesamten Cashflows – neben dem Finanzierungs- und dem Investitionscashflow. Investoren, Banken und Wirtschaftsprüfende gucken beim operativen Cashflow gern genauer hin. Denn er gibt Auskunft über die Gesundheit und Innenfinanzierungskraft eines Unternehmens.

Bei der Berechnung werden die zahlungswirksamen Geschäftsvorgänge im Rahmen der laufenden, normalen Geschäftsaktivität berücksichtigt. Welche Rolle der operative Cashflow in der Praxis spielt und wie Sie ihn berechnen, erklären wir hier.

Was ist der operative Cashflow? Eine Definition

Der operative Cashflow ermöglicht es einem Unternehmen, die aus seiner normalen Geschäftstätigkeit innerhalb eines bestimmten Zeitraums erwirtschafteten Mittel zu berechnen.

Der operative Cashflow als Teil des gesamten Cashflows

Der gesamte Cashflow beschreibt – wie der Name schon sagt – den Geld- bzw. Kapitalfluss eines Unternehmens, also die Differenz zwischen Einnahmen und Ausgaben. Dabei werden zahlungsunwirksame Buchungen nicht berücksichtigt.

Zahlungsunwirksame Buchungen sind solche, die keinen direkten Geldfluss in das Unternehmen oder vom Unternehmen nach außen mit sich bringen. Konkret sind das Buchungen der zeitlichen Abgrenzung (Abschreibungen, Zuschreibungen, Rücklagen / Rückstellungen und die Auflösung von Rücklagen / Rückstellungen) sowie die Minderung von Beständen und außerordentliche Aufwendungen und Erträgen.

Dabei setzt der gesamte Cashflow sich aus drei Elementen zusammen: dem operativen Cashflow, dem Investitionscashflow und dem Finanzierungscashflow.

Berechnung des operativen Cashflows

Der Cashflow aus operativer Tätigkeit ist der Betrag an Barmitteln, der durch die reguläre Geschäftstätigkeit eines Unternehmens innerhalb eines bestimmten Zeitraums erwirtschaftet wird. Er kann entweder mit der indirekten oder der direkten Methode ermittelt werden.

In der Praxis kommt meist die indirekte Methode zum Einsatz, weil alle notwendigen Zahlen bereits in der Gewinn-und-Verlustrechnung (GuV) zu finden sind. Das ist bei der direkten Methode nicht der Fall, die Berechnung daher zeitaufwändiger.

Die indirekte Berechnung beginnt mit dem Jahresüberschuss (am Ende der Gewinn- und Verlustrechnung). Dieser wird dann einfach um zahlungsunwirksame Buchungen bereinigt, indem zahlungsunwirksame Erträge abgezogen und zahlungsunwirksame Aufwendungen addiert werden.

Formel zur Berechnung des Cashflows – indirekte Methode

Jahresüberschuss nach Steuern

– zahlungsunwirksame Erträge

+ zahlungsunwirksame Aufwendungen

= operativer Cashflow

Bei der direkten Methode werden zahlungswirksame Aufwendungen von zahlungswirksamen Erträgen abgezogen:

Formel zur Berechnung des Cashflows – direkte Methode

zahlungswirksame Erträge

– zahlungswirksame Aufwendungen

= operativer Cashflow

Etwas konkreter könnte die Berechnung so aussehen:

Einzahlungen aus Umsätzen

+ Einzahlungen von Forderungen

+ erhaltene Steuererstattungen

+ sonstige Einzahlungen

– Auszahlungen für Personal

– Aufwendungen für Material & Dienstleistungen

– Auszahlung von Verbindlichkeiten

– gezahlte Steuern

– sonstige Auszahlungen

____________________________

= operativer Cashflow

Beide Berechnungen führen natürlich zum selben Ergebnis. Eine Kostenlose Excel-Vorlagen für die operative Cashflow-Berechnung bietet Microsoft hier zum Download an.

Die Formeln für den Investitions- und Finanzierungscashflow finden Sie in diesem Beitrag.

Aussagekraft des operativen Cashflows

Am Ende der Cashflow-Berechnung steht eine Zahl. Ist diese positiv, hat das Unternehmen (oder die Abteilung, falls der operative Cashflow für einen bestimmten Teil des Unternehmens ermittelt wurde) mit seinem Kerngeschäft mehr Geld erlöst, als es ausgegeben hat.

Ein positiver operativer Cashflow kann für die Tilgung von Krediten oder neue Investitionen genutzt werden. Er signalisiert also das Innenfinanzierungspotenzial des Unternehmens. Umgekehrt deutet ein negativer Cashflow darauf hin, dass Kredite oder Desinvestitionen notwendig sein könnten.

Anhand des operativen Cashflows lässt sich erkennen …

ob das Unternehmen Investitionen aus eigenen Kraft tätigen kann (Innenfinanzierungskraft),

ob das Unternehmen zahlungsfähig ist,

wie erfolgreich das Unternehmen in seinem Kerngeschäft agiert,

inwiefern das Unternehmen Schulden tilgen kann (Kreditwürdigkeit).

Allerdings ist die Bewertung des Cashflow-Ergebnisses nicht immer so einfach, wie es sich zunächst anhört (positiv = gut, negativ = schlecht). Denn nur Zahlungen, die auch tatsächlich ausgeführt wurden, schaffen es in den operativen Cashflow. Wenn eine Zahlung noch nicht ein- oder ausgegangen ist, taucht sie hier nicht auf. Ein Unternehmen kann somit reich an Cash sein, aber einen Nettoverlust ausweisen, wenn große Zahlungen noch ausstehen.

Oder aber der Cashflow ist negativ, weil ein Unternehmen in zukünftige Projekte investiert hat. Dann wird der Fehlbetrag sich wahrscheinlich in den nächsten Perioden wieder ins positive drehen und ist zunächst kein Grund zur Besorgnis. Ein langfristig negativer Cashflow ist jedoch immer problematisch und ein Warnsignal für Geldgeber.

Somit ist das Ergebnis des operativen Cashflows immer mit anderen Finanzkennzahlen in Beziehung zu setzen, um ein aussagekräftiges Bild von der Gesundheit eines Unternehmens zu gewinnen.

Der operative Cashflow im Vergleich zum Jahresüberschuss oder -fehlbetrag nach Steuern

Insgesamt bietet der operative Cashflow keinen Raum zum „schönrechnen”. Um die Kennzahl besser deuten zu können, wird der operative Cashflow oft mit dem Jahresüberschuss (bzw. Jahresfehlbetrag) verglichen.

Verzeichnet ein Unternehmen einen großen Gewinn bei geringem Cashflow, kann das ein Indiz für fragwürdige Buchhaltung sein. Das Unternehmen bezieht sein Kapital offenbar nicht aus seinem Kerngeschäft – ein wichtiges Indiz für Investoren.

Ein positiver operativer Cashflow bei geringem Gewinn oder einem Fehlbetrag hingegen kann das Resultat schnellen Wachstums sein. Zum Beispiel sind viele Software-Startups in ihren ersten zehn Jahren nicht profitabel, verzeichnen aber positive Cashflows.

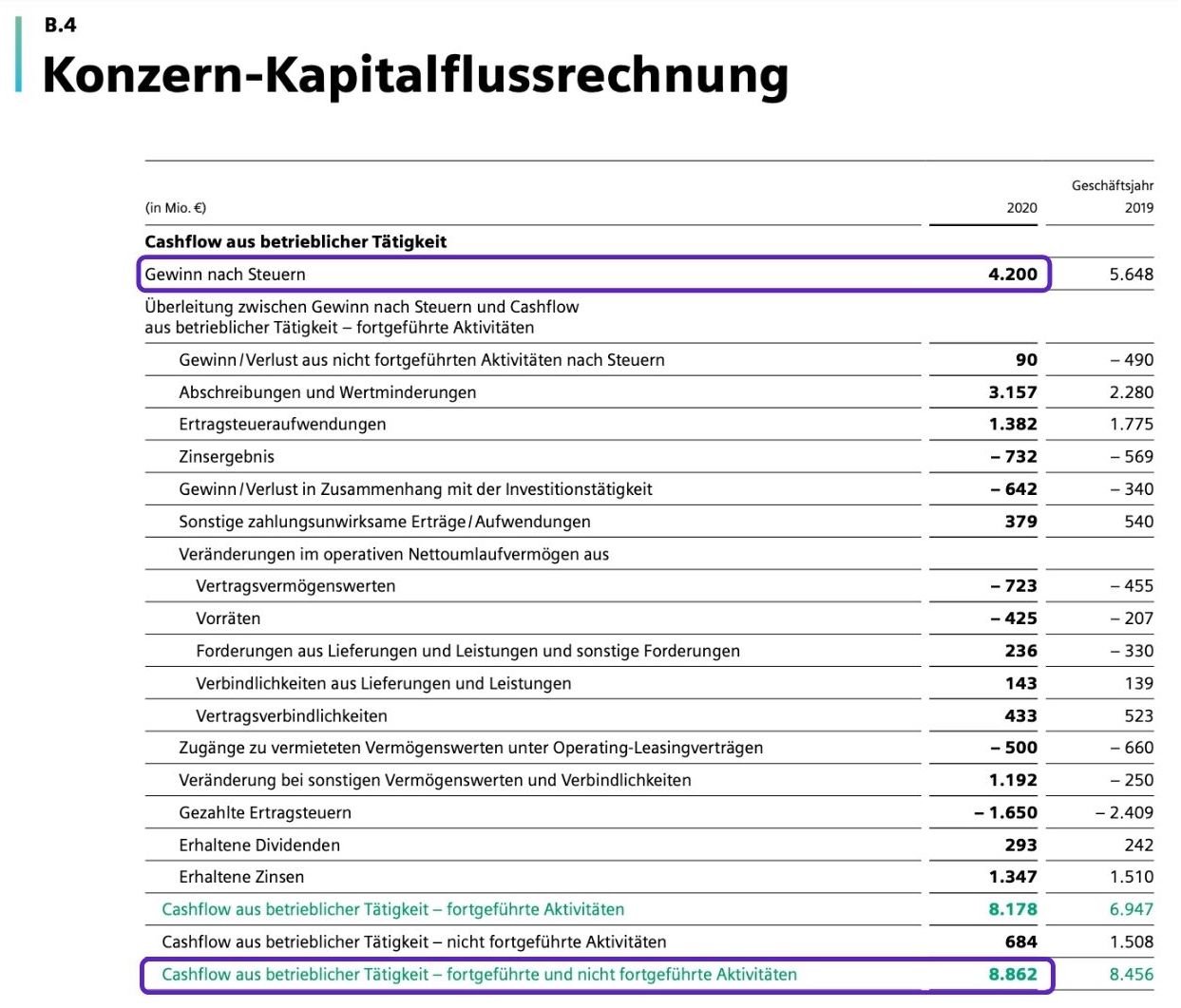

Hier finden Sie die beiden Kennzahlen im Geschäftsbericht:

Wie diese Cashflow-Rechnung aus dem Geschäftsbericht 2020 von Siemens zeigt, kann der Unterschied zwischen Gewinn und positivem Cashflow durchaus signifikant sein. Das passiert beispielsweise, wenn die Umsatzrealisierung sich zeitlich verzögert und/oder hohe Periodenabgrenzungen vorgenommen wurden.

Fazit: Der operative Cashflow als eine von vielen wichtigen Finanzkennzahlen

Der operative Cashflow gibt Auskunft über den Kapitalfluss eines Unternehmens und eignet sich vor allem zur Beurteilung des laufenden Geschäfts. Er lässt sich schwer manipulieren und wird daher von Banken, Investoren und Wirtschaftsprüfern als Bewertungskriterium für die Liquidität und Finanzierungskapazität von Unternehmen verwendet.

Doch ohne den gesamten Cashflow zu betrachten sowie die Zahlen aus Bilanz und GuV hinzuziehen, lässt sich keine finale Aussage zum Erfolg und der Finanzkraft eines Unternehmens treffen. Daher wird der operative Cashflow in der Praxis mit dem Gewinn oder Umsatz eines Unternehmens verglichen.

Übrigens: Wie Ihr gesamter Cashflow auch im kommenden Jahr positiv bleibt, erklären wir Ihnen in unserem CFO-Trends Guide. Hier geht's zum kostenlosen Download! ⬇️

)

)

)

)

)

)

)