)

Demandez à n'importe quel Directeur Financier quelle est sa principale priorité. La réponse sera (presque) toujours la même : le cash !

Parce qu’avant même de construire des reportings financiers et autres prévisionnels, il doit savoir précisément comment l'argent entre et (surtout) sort.

Et c'est bien cette deuxième partie qui préoccupe beaucoup d’équipes financières !

Dans cet article nous allons définir ce que signifie “contrôler ses dépenses”, les problèmes liés à ce manque de contrôle et les solutions à votre disposition.

Que signifie “contrôler les dépenses” ?

Très simplement, le contrôle des dépenses décrit le niveau de gestion et de contrôle des achats d'une entreprise (qui est différent du contrôle des coûts : charges, salaires, frais de bouche etc). Par exemple cela peut être les achats en ligne, dans le cadre de déplacement professionnels, etc.

Mais attention, le contrôle des dépenses ne se traduit pas nécessairement par une réduction des coûts. Il s’agit plutôt dans ce cadre là d’une optimisation, car ces dépenses stratégiques sont essentielles à la croissance de l’entreprise.

En gros, plus les équipes financières sont capables de contrôler les dépenses de l'entreprise, meilleure est la gestion de la trésorerie !

Pour avoir le contrôle, elles ont besoin de visibilité. Elles doivent savoir qui dépense quoi et être sûre que chaque achat a été validé en amont pour respecter les budgets fixés.

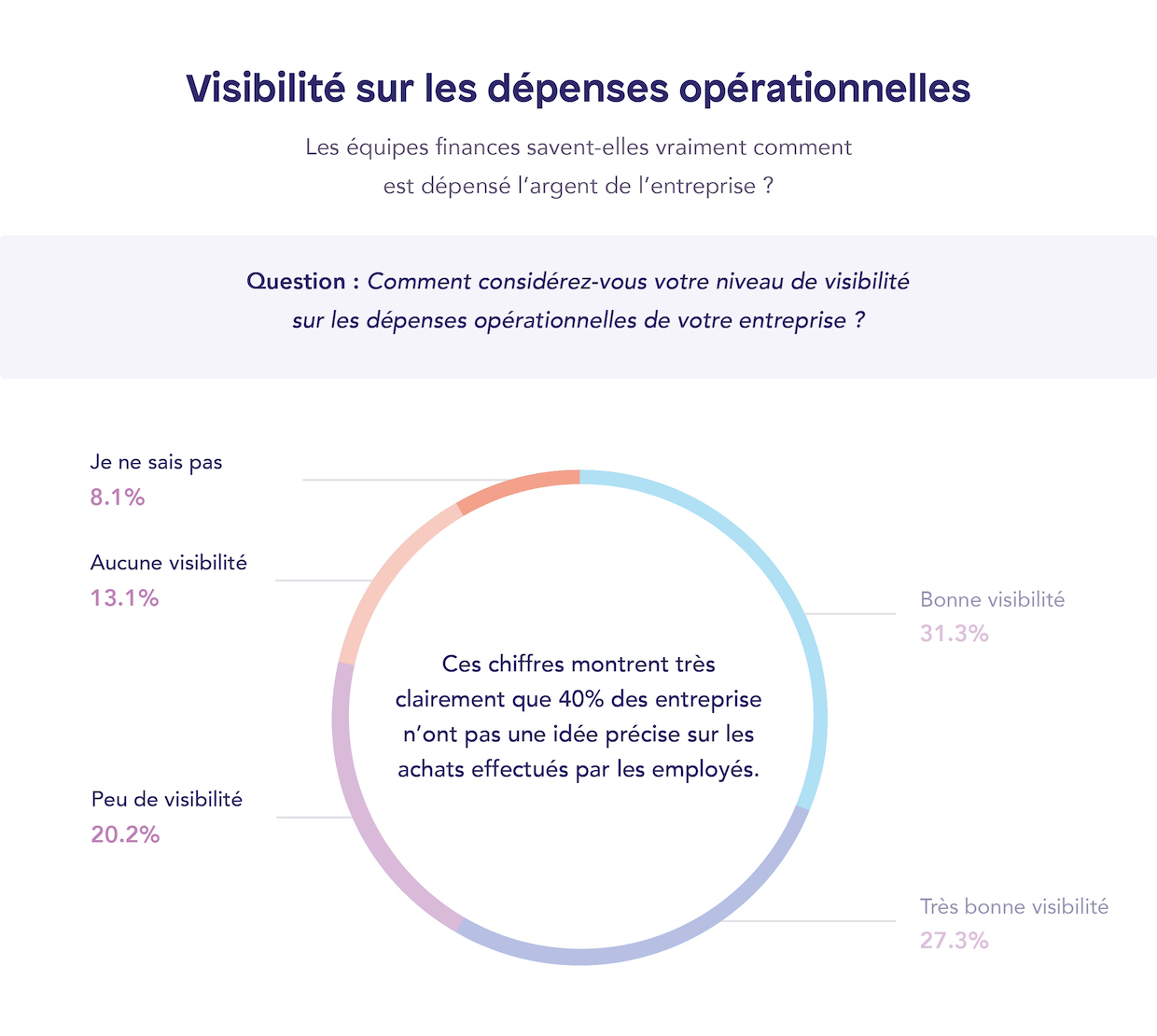

Malheureusement, beaucoup d’entreprises considèrent manquer de visibilité aujourd’hui :

Source: Étude “State of Spend Management” par Spendesk & YouGov

La gestion des dépenses affecte les processus financiers

Sans surprise, il est coûteux de gérer une entreprise. En ligne et sur le terrain, les employés dépensent de plus en plus pour mener à bien leurs missions et atteindre leurs objectifs.

Par exemple, les entreprises dépensent 218% de plus en 2019 par rapport à 2016 en abonnements en ligne.

Alors forcément, avec la multiplication des dépenses, certains processus “classiques” deviennent rapidement chronophages, voire inefficaces en termes de contrôle :

La gestion des achats et fournisseurs.

Les dépenses ponctuelles des salariés.

Les abonnements et achats en ligne.

Les voyages d'affaires.

Etc.

Tout ça sans parler de la gestion comptable et fiscale nécessaires suite à chacune de ces dépenses.

Cinq conséquences du manque de contrôle sur les dépenses opérationnelles

1. Une mauvaise planification financière

La préparation des budgets et du prévisionnel est le coeur de métier des DAF et des Contrôleurs de Gestion. Pour les construire, ils ont besoin de s’appuyer sur des données valides et précises.

Mais sans une bonne visibilité sur les entrées et sorties de cash, difficile de prévoir et faire respecter ces budgets :

Vous risquez de sous-estimer les besoins des équipes, et donc ralentir la croissance de l’entreprise.

Si les budgets ne sont pas suffisants, les équipes risquent de les dépasser.

Si les budgets sont trop élevés, les équipes trouveront drastique le ré-ajustement.

2. Des processus administratifs chronophages et inefficaces

Les équipes financière s’accorde à dire que la période la plus stressante pour elle est la clôture comptable.

C’est le moment de vérité, où l’on va vérifier la moindre entrée et sortie d’argent du mois, du trimestre ou de l’année.

En soit ce n’est pas très compliqué...sauf s’il manque des informations. Par exemple des dépenses qui n’ont pas de justificatifs, où qui n’ont pas été attribuées à un budget ou à une équipe, qui n’ont pas été validée par les managers, etc.

Sans un bon contrôle de ces dépenses, l’équipe financière devra combler les trous et partir à la chasse aux informations. Une mission très chronophage !

Tant que ce type de processus sera en place, il sera impossible pour l’équipe finance d’avoir le bon niveau de contrôle.

3. De trop nombreuses erreurs

Le processus des notes de frais, très apprécié des entreprises, est propice aux erreurs. Tout simplement parce que c’est une tâche rébarbative, qui ne sera pas forcément bien faite.

Alors l’équipe finance, déjà bien occupée, devra passer en revue chaque note de frais pour vérifier la moindre petite erreur, puis la corriger.

Et s’ils ne détectent pas l’erreur ? Alors votre entreprise risque d’avoir de gros soucis au moment de la déclaration d’impôts !

4. Une augmentation des fraudes

La plupart des entreprises ne sont pas réellement conscientes des risques liés aux processus dits “classiques” de gestion des dépenses.

Pourtant, en utilisant les notes de frais ou la même carte bancaire pour tous les salariés, elles prennent des risques de fraude.

En effet, environ 10% des employés admettent avoir déjà falsifié tout ou partie de leurs notes de frais. A ce chiffre alarmant s’ajoute une étude américaine qui a révélé que certains employés volaient jusqu'à 25 000$ par an à leur entreprise via la fraude aux notes de frais.

Heureusement, nombre de ces cas ne sont pas intentionnels. L’employé peut simplement avoir oublié le montant exact dépensé et donner une estimation approximative. Mais même s'il n'y a pas d'intention malveillante derrière ce geste, il n’en est pas moins dangereux pour l'entreprise.

La carte de crédit est un autre exemple. Lorsqu’elle passe de main en main et est ajoutée à plusieurs sites internet, le risque de fraude est élevé !

5. Moins de stabilité à long terme

En fin de compte, sans un bon contrôle des dépenses opérationnelles, impossible d’établir la stabilité financière de l’entreprise à long terme.

Mais dans ce cas là quelles sont les solutions ? Tout d’abord, attention aux idées reçus : un meilleur processus de contrôle n’est pas particulièrement difficile, long et coûteux.

La plupart des entreprises ne connaissent tout simplement pas leurs options !

Six clés pour reprendre le contrôle des dépenses opérationnelles

1. Choisissez des moyens de paiement appropriés

Nous avons vu précédemment les problèmes que pose l'utilisation des notes de frais et des cartes bancaires classiques.

Des solutions plus simples et modernes permettent aux employés d’être autonomes, sans pour autant que l’équipe finance ne perde le contrôle :

Les cartes physiques prépayées : chaque employé a un certain budget pour faire ses achats et profite d’un moyen de paiement sécurisé. Plus besoin d’avancer d’argent de sa poche et de faire des notes de frais.

Les cartes virtuelles : chaque employé paye en ligne en toute sécurité pour ses achats ponctuels ou récurrents (abonnements).

L’automatisation des dépenses et factures : chaque employé peut soumettre des factures, sans passer par la note de frais.

2. Profitez d’une visibilité en temps réel sur les dépenses

Avec ces différents moyens, l’équipe financière peut suivre en temps réel chaque euro dépensé, pour un meilleur contrôle à court, moyen et long terme.

En regroupant tout ça sur une seule et même plateforme, l’équipe en charge de la comptabilité et des finances profite de tableaux de bords simples pour prendre les bonnes décisions et établir son prévisionnel.

Bien plus simple que les livres de comptes !

3. Collectez facilement les justificatifs de paiements

Nous avons vu plus haut à quel point la clôture peut être douloureuse pour les équipes financières. Et ce qui prend le plus de temps, c’est la chasse aux justificatifs manquants.

Sans reçu, la dépense ne peut être validée !

L’entreprise perd donc de l’argent et l’employé ne pourra pas se faire rembourser. Une situation perdant-perdant…

Mettez donc en place un processus de capture en temps réel des justificatifs (photo ou PDF), pour automatiser la réconciliation et faciliter la clôture comptable, puis relancer les personnes dont le justificatif est manquant.

L'objectif est de rendre ce processus infaillible et de faire gagner un temps considérable aux équipes financières.

4. Intégrez vos politiques de dépenses

Une bonne politique de dépenses est votre meilleur allié pour mieux maîtriser les sorties d’argent.

Votre politique doit définir les types de dépenses autorisées pour vos employés, les processus, les restrictions et les sanctions.

Mais la rédaction de cette politique n'est que la moitié du travail. En effet, il faut surtout que ce document soit connu et respectée de tous les salariés.

Le mieux reste d'intégrer ces règles dans les moyens de paiement qu’utilisent vos employés.

5. Faites approuver les dépenses en amont

Pour véritablement contrôler les dépenses, les managers et les équipes financières devront être en mesure d'approuver ou de refuser les dépenses en amont. Ce sont eux qui contrôlent les budgets et ils doivent donc s'assurer que chaque centime est dépensé de manière responsable.

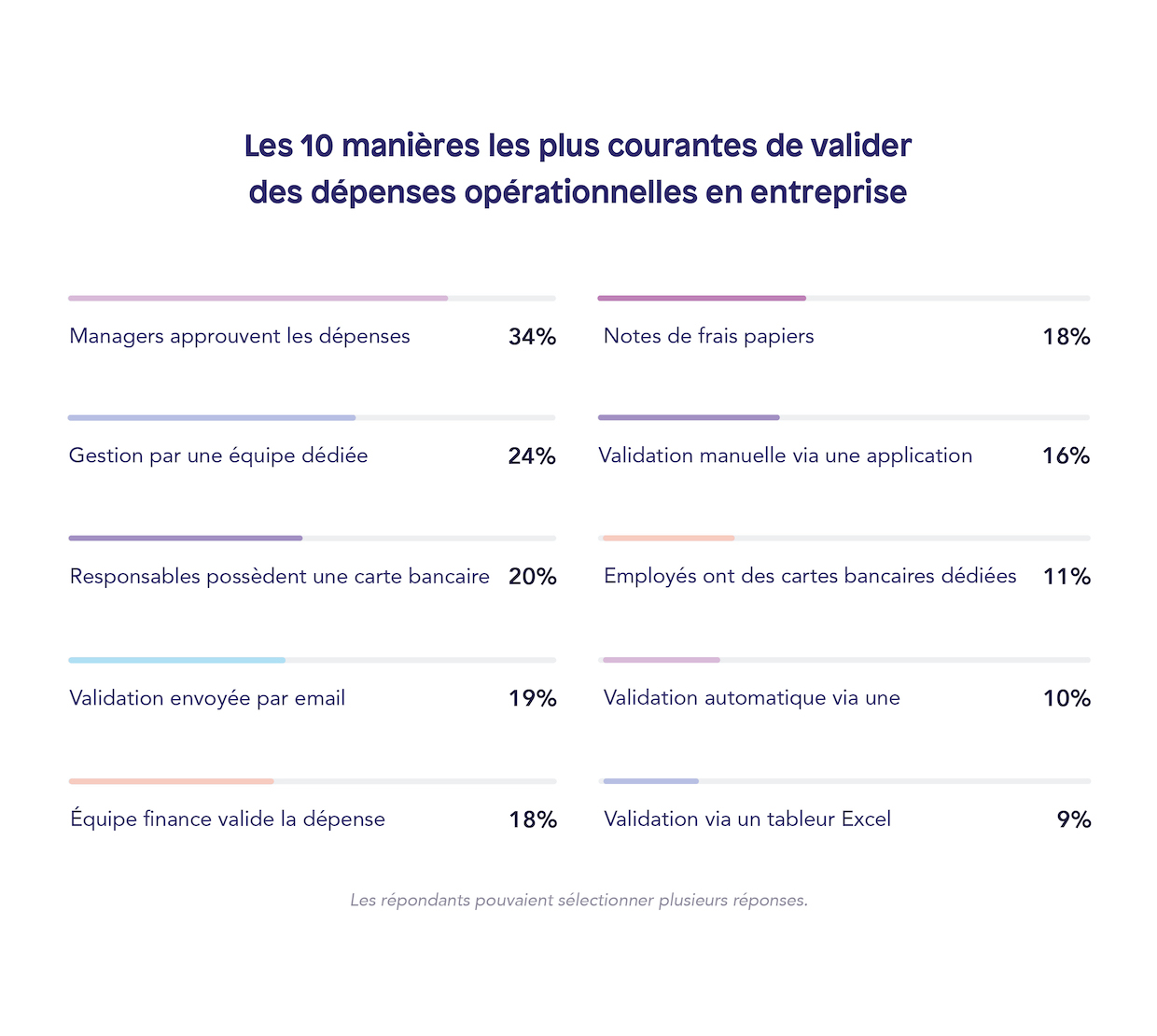

Aujourd’hui, la majorité des entreprises gère la validation des dépenses comme ceci :

Source: Étude “State of Spend Management” par Spendesk & YouGov

On peut voir de nombreuses options. Mais seulement 10 % des entreprises disposent d'un système d'approbation automatisé. Ce qui est beaucoup trop peu !

Pourtant des outils existent pour valider automatiquement une dépense en dessous d’un certain montant, ou bien d’envoyer une notification au manager dans le cas d’un montant plus élevé.

6. Mettez en place des mesures claires pour lutter contre la fraude

Deux statistiques devraient vous aider à en prendre conscience :

85% des employés admettent mentir sur leurs notes de frais (donc de frauder).

La fraude à la carte de crédit est la forme de fraude financière la plus courante.

Ainsi, les entreprises qui s'appuient sur les notes de frais et les cartes d'entreprise (la grande majorité des entreprises) sont constamment exposées à ces risques de fraude.

Et tout cela vient du fait que c’est très compliqué de suivre chaque dépense et de savoir en amont qu’elle va avoir lieu.

Un bon contrôle des dépenses doit vous permettre de repérer les dépenses inhabituelles en mettant en évidence les augmentations suspectes, les fournisseurs ou les dépenses non approuvées et les informations incomplètes sur les transactions.

Une bonne solution de gestion des dépenses enregistre chaque transaction au moment où elle est effectuée et fournit aux équipes financières des données actualisées en temps réel.

En gros, vous aurez une meilleure visibilité. Ce qui signifie moins de fraude et plus de contrôle !

Reprendre le contrôle total des dépenses opérationnelles

Comme nous venons de le voir, le contrôle est généralement le résultat d'une meilleure visibilité sur la trésorerie de l’entreprise.

Si vous pouvez dire avec certitude que vous savez en temps réel qui dépense, pourquoi et combien, alors vous avez probablement un bon contrôle financier.

Mais trop d'entreprises s'appuient sur des méthodes de paiement qui ne leur donnent pratiquement aucune visibilité. Et elles en souffrent à la fin du mois, lorsqu’il faut recoller les morceaux !

Ce n’est pas parce que vous avez toujours fait comme ça, que vous pourrez toujours fonctionner de la sorte. Le changement a du bon et pourrait révolutionner le quotidien des équipes financières. Pour en savoir davantage, notre livre-blanc “Dépenses opérationnelles : comment garder le contrôle ?” devrait vous intéresser.

)

)

)

)

)